A 2019-es év végi levonások (személyi jövedelemadó) - milyen változások, az összeghatár,

Így a levonás elvégezni egy adott eljárás törvény által létrehozott, és számos árnyalatok, a tudatlanság, amely jelentősen késlelteti a folyamatot a visszatérő jövedelem alapok. Így különös figyelmet kell fordítani a gyűjtemény a dokumentumok, különösen, ha az a személy, azt tervezi, hogy kap egy levonás a gyermek, aki elérte a három év.

Kinek vannak elhelyezve

Az Orosz Föderációban lakóhellyel rendelkező hivatalosan foglalkoztatott személyek jogosultak személyi jövedelemadó-levonásra.

Az ilyen adófizetők listája a következőket tartalmazza:

- a csernobili atomerőmű felszámolói;

- A csernobili atomerőmű robbanásából eredő sugárterheléssel járó betegségek;

- a katonai szolgálattól mentes polgárok;

- a második világháború rokkantjai az elsőtől a harmadikig;

- a Nagy Honvédő Háború korábbi foglyai.

Az ellenségeskedések vagy a rokkantság következtében elhunyt katonák szülei és házastársainak joga van visszatéríteni a jövedelemadóból. Emellett a kiváltság a tisztségviselői hivatali vagy sérült személyek köztisztviselőinek házastársaira és szüleire is érvényes.

Ezenkívül az összes olyan orosz állampolgárra kivetik az adólevonásokat, akiknek gyermekük van.

Ehhez a programhoz a következő feltételeknek kell megfelelnie:

- legyen adófizető (havi jövedelemadót fizet);

- az Orosz Föderáció rezidense;

- legalább egy gyermeknek kell lennie;

Ami az utóbbi feltételt a személyi jövedelemadó-mentességet hivatkozhat a nem csak a biológiai szülők, hanem gyámok, örökbefogadó szülők és családok nevelt gyermekeket.

A levonás mértéke számos tényezőtől függ: más állami ellátások, az egyén jövedelme, a család összetétele,

- születésről felnőttkorra;

- legfeljebb 24 éves, ha a gyermek tanul (végzős hallgató, hallgató, lakó stb.), és teljes munkaidős formában kell lennie.

Mindegyik szülő önállóan regisztrálja ezt a programot, függetlenül attól, hogy együtt vagy külön élnek-e. Ezenkívül nem veszik figyelembe a gyermek együttes nevelésének tényét. Ha például egy apa nem vesz részt a gyermekeinek életében, akkor még mindig jogosult a személyi jövedelemadó-levonásra. Ahhoz azonban, hogy részesülhessen ellátásban, szükségszerűen adófizetőnek kell lennie, és fizetnie kell az ellátásért.

Ezenkívül, ha a házastársak hivatalosan elváltak, és már más emberekkel házasodnak, akkor az új házastársak is jogosultak arra, hogy személyi jövedelemadó-mentességet kérjenek. Például az anya új férje teljes mértékben részt vesz a gyermeke nevelésében és megszerzésében, akkor jogosult a jövedelem levonására.

Ami az apja új feleségét illeti, akkor csak akkor vehet igényt levonásra, ha a férje minden hónapban gyermek után fizet. Az a tény, hogy a törvény szerint, hivatalos házasságkötés után, a pártok minden tulajdonát, ideértve a béreket is, közösnek tekintik. Ezért a feleségnek joga van a személyi jövedelemadó-kártérítésre abban az esetben, ha a férj az elszenvedett eszközök egy részét az első házasságból származik.

Legutóbbi módosítások

A folyó év folyamán a nyilatkozat formáját aktualizálták, amelyben az egyének beszámolnak a jövedelmekről és a rendelkezésre álló kedvezményes levonásokról, nevezetesen:

- a gyermekek szokásos levonásának jövedelemkorlátjának összege megváltozott - sokkal nagyobb lett;

- a vonalkód és az egyéni vállalkozó által fizetett kereskedelmi díjakra vonatkozó kiadásokra vonatkozó információ megváltozott;

- volt egy további adó.

A múlt év végén, megváltoztatta a számítási eljárást származó bevétel eladott ingatlan, de ez csak az ügyletekre, amelyekben az összeget a vonatkozó adásvételi szerződéssel kisebb készletet 30% -kal vagy annál nagyobb.

Ebben az esetben a jövedelem kiszámítása az alábbi képlet szerint történik:

kataszteri érték * 0,7

A kijelző típusa jövedelem nyilatkozat most már egy lapon egy, meghatározva a kód 09. Ez az innováció vált szükségessé, mert a gyakori esetek megértése reáljövedelmüket ingatlanértékesítésből eladók.

Ugyanakkor a képzést átadó házastársnak jogában áll megtéríteni a kiadások egy részét, még akkor is, ha a második házastárs fizette a tanulmányt.

A változások az adólevonás szokásos típusát is érintik. Így ebben az évben úgy döntöttek, hogy növelik a jövedelem összegét a gyermek után fizetendő személyi jövedelemadóból - 280 ezerről 350 ezer rubelre.

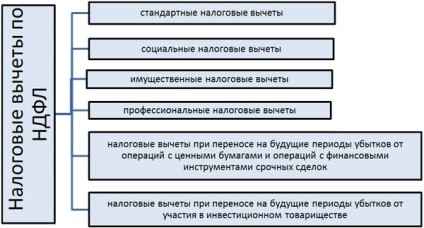

A fizikai személyek jövedelemadója többféleképpen történik, a jövedelem különböző méretei és a befogadási módja. Ezen az alapon különböznek az adólevonások, valamint a kamatlábak.

A következő levonási összegeket a törvény állapítja meg:

Szülő, Guardian vagy Guardian

1 400 dörzsölje. az első és második gyermeken.

Ami az általános szabályt illeti, törvény szerint minden szülő, aki az Orosz Föderáció lakóhellyel rendelkezik, és hivatali helyük van, levonásra jogosult. Az ellátás nyilvántartásba vételének egyszerűsítése érdekében megállapítást nyert, hogy a munkáltatónak közvetlenül foglalkoznia kell a nyilatkozat benyújtásával.

Minden szervezetnek biztosítania kell a munkavállalóknak egy vagy több gyermek számára kedvezményes levonásokat. Ez a szabály vonatkozik minden munkavállalóra, még azokra is, akik egyidejűleg a vállalkozás állapotában vannak.

Ha valamilyen oknál fogva az a személy, nem fizettek neki járó törvény alapján a gyermekek levonások, panasszal élhet a Szövetségi Adóhivatal alkalmazottja újraszámolni a teljes összeget fizetett adók, hogy visszatérjen alapok részét. Ebben az esetben a visszatérítés a bankkártyán történik.

standard

A szokásos adólevonások két csoportra oszthatók: maguknak és a gyermeknek.

Az első esetben a kiváltság a következő személyekre vonatkozik:

A gyermekekre vonatkozó személyi jövedelemadó levonása tekintetében a következő személyek bocsáthatók ki:

- örökbefogadó szülők;

- gondozók;

- szülők

- vagyonkezelők;

- nevelőszülők;

- a gyermek szüleinek új szülõi.

A házastársak házasságának felbontása esetén a gyermeket birtokló személynek joga van az ellátásra. Így például ha az apa nem fizet étkezést, akkor csak az anyja és az új házastársa jogosult levonásokat követelni (ha lenne második házasság). Ha az egykori házastárs részt vesz a gyermekek anyagi karbantartásában, akkor levonhatja a levonásokat is.

Normál adókedvezményt adhat ki a munkahelyen vagy az adóellenőrzési iroda személyes látogatása során. Ehhez elegendő egy releváns kérelmet és egy olyan dokumentumot megadni, amely megerősíti a juttatáshoz való jogot.

Ha a levonást nem teljes egészében vagy egyáltalán nem fizették meg, például a munkáltató hibája miatt, akkor a jogi eszközök megszerzése érdekében a következőket kell tennie:

- töltse ki a 3-NDFL nyilatkozatot;

- írjon egy juttatás iránti kérelmet;

- a számviteli részlegben 2-NDFL tanúsítványt;

- összegyűjteni a levonáshoz való jogot igazoló dokumentumokat.

Ezután látogassa meg az adóellenőrzést, ahol újból újraszámolják a korábban kifizetett jövedelemadót, és az alapokat visszatérítik.

tulajdon

A lakóingatlan-levonást jogszabály biztosítja mind a lakott terület megvásárlása és értékesítése során.

Az ellátások a következő kiadásokban részesülnek:

- otthon megvásárlása a gyermek születésével összefüggésben (a lakótér bővítésének szükségessége);

- javítási munkák (amennyiben az ilyen feltétel a DDU szerződésében vagy eladásában van);

- a jelzálogkölcsön kamatának megfizetése.

Ingatlanvásárláskor a levonás összege 2 000 000 rubel. Ha a jelzáloghitel visszafizetésére kiváltság kiváltására kerül sor, a család akár 3 000 000 rubelt is kaphat.

Az ingatlannal kapcsolatos levonás az INFS-en keresztül és a hivatalos munka helyén formalizálható. Az utóbbi esetben nincs szükség a 3-NDFL nyilatkozat kitöltésére, ahogy azt a vállalkozás könyvelési részlege végzi, amely az 1C program összes adatait tartalmazza.

Az első regisztrációhoz be kell nyújtania egy kérelmet az adóhatóságnál vagy a munkahelyen.

Ez a mentesség nemcsak a kérelmező kezelésére, hanem a következőkre is vonatkozik:

A folyó évre a rendes kezelések maximális kifizetése 120 ezer rubel, és teljes egészében drága. Ezt az ellátást évente igénybe veheti.

Kettős levonás lehetséges, ha az egyik szülő megtagadja írásban, hogy ezt a kedvezményt a második javára adja. Akkor is számíthat a kettős fizetésre, ha nincs második szülő.

A 218. cikk értelmében kettős levonásra lehet igényelni:

- anyák és egyedülálló apák;

- egyéni vállalkozók;

- özvegyek és özvegyek;

- olyan szülő, aki nem hivatalosan bejegyzett házasságban van (ha a második írásbeli megtagadása van).

Ami az anyákat illeti, akik házasok voltak, de hivatalosan elváltak, nem jogilag egyedülálló anyáknak tekintik őket, mivel a gyermeknek apja van. Ezért csak akkor kérhetnek kettős levonást, ha a férj írásbeli megtagadása mellett áll.

Az újbóli házasságkötés esetén a szülő megfosztja a kettős levonás lehetőségét, mivel az új házastárs, aki részt vesz a gyermektartásban, joga van a juttatásra.

Kódok és méretek

A személyi jövedelemadó minden levonását fel kell tüntetni az adóbevallásban, feltüntetve annak típusát és összegét.

Az alábbi táblázatban látható, hol adhat meg információt, és milyen kódot jelez: