Bevezetés, okait és típusú bankok, alapfogalmak és meghatározások jellemző

A bankok - egy nagyon régi gazdasági találmány. Úgy tartják, hogy az első bankok merültek fel az ókori Keleten a VII-VI században. BC amikor az emberek le lehetővé tette számukra, hogy megtakarításokat, miközben elfogadható szinten a jelenlegi fogyasztás. Aztán felvette a stafétát az ókori Görögországban. Itt a legtiszteletreméltóbb templomok kezdett, hogy pénzt megőrzésre a háború alatt hadviselő elfogadhatatlannak tartják, hogy kirabolják a szentélyt.

De amint az ősi pincéiben bankok zsák kincset szemük felé fordult a helyi vállalkozók - kereskedők és iparosok. Úgy tűnt, teljesen ésszerű kérdés: lehetséges egy ideig, hogy kihasználják mások megtakarítások, hogy fokozza a működését? Természetesen a díjat!

Tehát keresztbe érdekeit a két nagy párt, a gazdaság - a tulajdonos a megtakarítások és a kereskedő szoruló tőke bővíteni tevékenységüket. Ez az, amit a bankok köszönhetik szülés.

1) a gyűjtemény polgárok megtakarításainak a szervezet számára jövedelmező befektetés a megtakarítás a kereskedelmi tevékenység;

nyújtása polgárok megtakarításainak átmeneti fizetett használatának kereskedelmi szervezetek;

segítség a vállalkozások és magánszemélyek a szervezet kifizetéseket az áruk és szolgáltatások;

Az új formái a pénz, hogy felgyorsítsa és megkönnyítse a kifizetések az áruk és szolgáltatások.

Alapfogalmak és meghatározások jellemző banki tevékenység

A „bank” származik az olasz Banco, ami azt jelenti, „tábla”. Ezek a „bank-táblák” hoztak létre a területen, ahol telt élénk a kereskedelem, amelyet végezzük a különböző érméket. Ezek az érmék ütött mind államok és városok, sőt az egyének. Abban az időben, egy egységes rendszert az érmék nem létezik. Ha a vételi és eladási használt érmék, különböző formájú, különböző címletű gyakran alacsonyabb, mint a névleges áron, ami elérhető volt számukra. Ilyen körülmények között, a szakértők arra szükség, ami járatos a különböző keringő érmék, adhat tanácsot a csere. Ezek a szakemberek-pénzváltókat általában helyezni a saját külön táblázatban a helyeken kereskedelem koncentrációja. Ha figyelembe vesszük, hogy a X. század. Olaszország volt a központja a világkereskedelem, ahol özönlöttek az áruk és a pénz a különböző országokban, világossá válik, hogy a bankárok voltak nélkülözhetetlen résztvevői kereskedelmi és „bank-táblák” meglehetősen gyakori és népszerű kereskedők között.

Ez nem azt jelenti, hogy a bankok fel először a középkori Olaszországban. Egyenlő oka a „bank” talán jönnek hozzánk, és a gyakorlatban az ókori Görögországban, ahol a bankárok nevű trapezity (a görög „dara”, ami azt jelenti, ugyanazt a „tábla”), vagy az ókori Róma, ahol voltak ismertek moneychangers - mensarii (a latin Mensa, ami azt jelenti, mindegy „tábla”).

Ábra. 1. A gazdasági érdekek vezetett a megjelenése a bankok

Gyűjtemény polgárok megtakarításainak a szervezet számára jövedelmező befektetés a megtakarítás a kereskedelmi tevékenységet. A bankok egyfajta kollektív „malacka bank” az ország polgárainak. Összegyűjtik alatt garanciák e megtakarítások, amelyek egyébként egyszerűen tartani a polgári otthon, vagy adott kölcsön keretében bevételek (ez volt a régi időkben).

Nyújtása polgárok megtakarításainak átmeneti fizetett használatának kereskedelmi szervezetek. Bevételt a tulajdonosok takarékpénztárak biztosított alapján egy nagyon egyszerű (első látásra) a gazdasági mechanizmus. Ennek lényege abban rejlik, hogy a bankok hitelezési összegyűjtött megtakarítások az állampolgárok az állami és a kereskedelmi cégek, ha ezek nem rendelkeznek elég pénz a tevékenységüket. Az ilyen hitelfelvételi hívják hitel (a latin Creditum -. «Hitel adósság").

Természetesen a hitelezési történik kedvéért a táblára, ami valóban a hitelfelvevő a kölcsönt. legtöbb

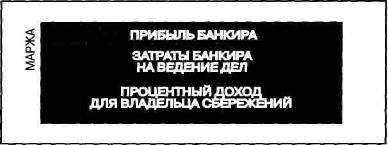

Ez a díj megy a díjfizetés - kamatbevétel - a megtakarítók. Egy része - ez az úgynevezett margin (- „határ” az angol árrés.) - továbbra is a bankok maguk képeznek a jövedelmüket. Következésképpen, az ár a bank hitelt a hitelfelvevő szempontjából, szerkezete a következő (2. ábra)

Ábra. 2. A hitel árképzési struktúra

A társadalom hajlandó fizetni a különbözetet költségeket a bankok és a jövedelem, mert a bankok tevékenységét hasznos. Ez az előny abból a tényből fakad, hogy a bankok:

csökkenti a tranzakciós költségeket, ha a hitelezési;

kockázatának csökkentése érdekében a hitelfelvétel.

Tranzakciós költségek csökkentésével hitelezési bankokon keresztül érhető el annak a ténynek köszönhető, hogy a bankok egyrészt elősegíti a készítmény a szükséges hitelfelvevő összege, másrészt enyhíti a tulajdonosok a megtakarítási kelljen néz ki a helyzet az adós és szerezzen visszatérítést késedelem esetén a tartozás megfizetésére .

Bármely cég sokkal könnyebb és gyorsabb, hogy jöjjön azonnal a bankba, és hitelt vesz fel 100 millió rubel. mint 100 tulajdonosok megtakarításokat és meggyőzni mindegyikük kölcsönadni 1 millió rubel.

Megtakarítók is sokkal egyszerűbb és könnyebb, hogy csak azokkal a bank, ahol nyitott egy megtakarítási számla, mint a hitelezési pénzt közvetlenül a kereskedelmi cégek, töltik majd az időt és energiát, hogy figyelemmel kíséri a helyzetet a vállalat (hirtelen úgy közeledik csőd és legyen sürgősen követelni a pénzt vissza, míg végül eltűnt). A bank részt vesz az ilyen felügyelet által speciálisan képzett személyzet, ami sokkal könnyebb megérteni a pénzügyi nyilvántartást a hitelfelvevők, mint megtakarítók, hogy soha nem tanult.

Kockázatának csökkentése hitelfelvétel szolgáltatásainak igénybevételével a bankok annak a ténynek köszönhető, hogy lehetővé teszi, hogy észre a fő elv a prudens pénzügyi viselkedés:

Nem lehet tenni az összes tojást egy kosárba!

A nyelv a közgazdászok, ez azt jelenti, hogy nem lehet tenni az összes megtakarítás egyik formája, vagy beruházni egy bank.

Képzelje el, hogy 1 millió rubel. megtakarítást. Egy ember ez egy jelentős összeg, és a cég - egy csepp a tengerben. És valószínűleg, ha azt szeretnénk, hogy kölcsön pénzt kamatra, a cég vállalja, hogy tárgyalni csak az összeg nem kevesebb, mint egymillió. És akkor az összes megtakarítás megy csak egy hitelfelvevő.

De ha a dolgok rosszul mennek, és ez tönkretette, összes megtakarítás teljesen eltűnnek.

Egy civilizált társadalomban megtakarítók egyetértenek abban, hogy nekik kölcsön csak akkor, ha egy ilyen mechanizmus a „kockázatmegosztás és a veszteség”, azaz a. E. Csak a bankok. És mivel a hitelfelvevők kell fizetni a szolgáltatások pénzügyi közvetítők.

Segítségnyújtás a vállalkozások és magánszemélyek a szervezet kifizetéseket az áruk és szolgáltatások. Azt már tudjuk, hogy az egyik fő alapja a világgazdaság a kereskedelem, és ennek megfelelően a pénzbeli kifizetést a megvásárolt áruk - az egyik legnépszerűbb gazdasági tranzakciókat. Hogy milyen gyorsan és biztonságosan elvégezhető az ilyen kifizetések függ az állam minden kereskedelem és a termelés.

A hosszú ideje bankok elkezdték közvetíteni a probléma megoldására. Az általuk létrehozott készpénzmentes, ami nagyban megkönnyítette a kereskedelmi és adott egy hatalmas lendületet a gazdasági haladás az emberiség. Ma nélkül banki szolgáltatások és készpénz nélküli fizetések kereskedelem és más típusú jogi üzleti egyszerűen nem létezik (próbálja például bemutatni a szervezet kereskedelmi ajánlatokat az orosz és ausztrál cég egy olyan világban, ahol nincsenek bankok, és minden számítás csak készpénzben).

Az új formái a pénz, hogy felgyorsítsa és megkönnyítse a kifizetések az áruk és szolgáltatások. A probléma megoldása, hogy megkönnyítse a gyorsulás fizetési áruk, bankárok a végén jött a saját - bank - pénz, azaz különleges eszközöket biztosító kifizetések és (ebből fogunk beszélni később) ... Ez megváltoztatta az egész minta készpénzfizetésre a gazdaság és így a eladhatóságát még szélesebb.

banktípus

Bank - a pénzügyi közvetítő végzi tevékenységét: 1) betétek elfogadása; 2) nyújtott kölcsönök; 3) szervezése települések; 4) A vételi és eladási értékpapírok.

Kibocsátó bank - a bank a jogot, hogy kiadja (emisszió) a nemzeti valuta és ellenőrzése a pénz forgalomban az országban.

Annak ellenére, hogy a sokszínűség banktípus melyek részt vesznek a hitelezés. Ezért meg kell értenünk, milyen szabályok irányadók hitelezési és hogyan segíti a vállalkozásokat, hogy a tőke az üzleti.