Számolja jelzáloghitel-kamatok a következő képlet segítségével levonás

Hogyan számoljuk ki a pontos kamatlábat a jelzálog?

Ha a hitelfelvevő jön a bank, aztán rájön, hogy a helyzet nem könnyű, ő lesz a jelzálog, de a kockázat nagy, ezért a sebesség nem lesz 11%, legalább 13%. És ha a hitelfelvevő hozza a dokumentumot, és töltse ki a jelentkezési lapot, majd az arány emelkedik 15% -kal. Amikor egy hónappal később a döntés, kiderül, hogy a hitelező hajlandó adni kölcsön, de az 16% -ot. Ebben a helyzetben nehéz kiszámítani előre a kamatláb a jelzálog. És időt takarít meg, a hitelfelvevő gyakran egyetértenek még ilyen érdeklődést.

Ezért a hitelfelvevő tudnia kell, hogy ha a bank már a kezdeti szakaszban emelni árak a jelzálog, akkor jobb, ha alkalmazni kell a más pénzintézet. Az, hogy a kamat, a méretük és a fizetési feltételek határozzák meg a szerződés jelzálog, és a változás a bank nem, hozzájárulása nélkül a hitelfelvevő. Ebben az esetben a kamatláb nem teszi lehetővé azt, hogy mennyi a hitelfelvevő fizeti a végén. Jellemzően a jelzálog hitelt nyújt időszakra 10, 15 vagy 20 éves, és ebben az időszakban attól függ, milyen százalékban fogják fizetni.

Azonban meg kell jegyezni, hogy a bankok saját számítási módszerekkel és kamat levonása. A hitel futamideje 10 év nem 120 hónap, és 122 Ebben az esetben a hitelintézet beleegyezik, hogy csak az első hónapban az érdeklődés nélkül részesedése fő. Annak érdekében, hogy ne vesszenek el a bonyolult a kamatszámítás a jelzálog, a hitelfelvevő tudnia kell bizonyos képlet kamat levonása a jelzálog.

A képlet százalékának kiszámolásához komplex

Mielőtt számítani a kamatos kamatláb, meg kell emlékezni az infláció, ami a fő oka a túlfizetések a jelzálog. Rubelt, amely a tárolt „harisnya” egyre olcsóbbak a nap. Amikor fel 1000 rubelt, és hagyja, hogy 3-4 hónapig, majd azt követően, hogy az idő az infláció „megeszi” a mintegy 170 rubelt, és ha hagyjuk ezer még néhány hónapig, majd 830 rubelt visszahúzza a másik 170 rubel, stb

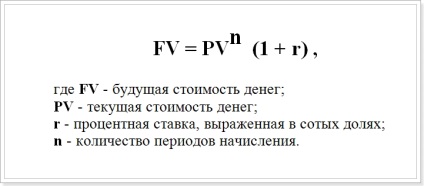

Így egy év után a 1000 rubelt marad szinte semmi. Ennek költsége nulla lesz. Ezt a jelenséget nevezik - a levonás a kamatos kamat a jelzálog, a legtöbb hitelezők aktívan használja. Számítsuk vegyület érdeklődés alatt lehet a képlet:

A képlet kiszámításához a kamatos kamat a jelzálog

1000 x (1 + 0,2) 2 = 1,440 (rubelt)

Ahogy meglátjuk hat hónappal később az ő ezer 440 rubelt kell jelenteni, hogy annak költségeit ugyanaz volt, mint ma. Ezek a számítások jelzáloghitel-kamatok egyértelműen azt mutatják, hogy a méret a jelzálogkamatok, kivéve a banki tőke, és még tartalmaz egy levonása infláció.

Hogyan számoljuk ki egyszerű kamat?

Ebben az esetben, az egyetlen szabály érvényes - a kamat kiszámítása csak az elsődleges adósság. Matematikailag ez a művelet könnyebb, de gazdasági szempontból kevésbé érvényes. Az általános képlet egyszerű jelzáloghitel kamat:

1000 x (1 + 0,2 x 2) = 1000 x 1,4 = 1400 rubelt.

De vannak más módon, hogy a kamat levonása jelzáloghitelek.

A számítja ki a kamat a jelzálog?

Tegyük fel, hogy a bank kibocsátott hogy a hitelfelvevő 20 ezer dollár 10 évig, a kamat 10%. Hány fog fizetni?

1. módszer: kellemetlen, de igazságos. A legegyszerűbb módja - egyenletesen visszafizetni a hitel összegét, és kamatot fizet az egyensúlyt tartozott. Ebben az esetben a nagy különbség az egyszerű és összetett levonások nem.

Végén az első évben kerül vissza:

Végén a második évben a fizetés:

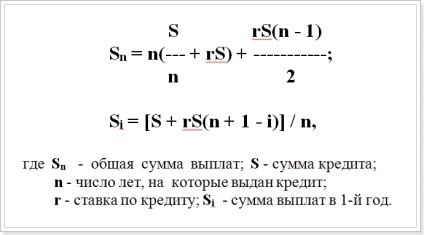

Általában, a következő képletek kapjuk:

A módszer kiszámításához levonása jelzáloghitel-kamatok

Ez a módszer sokkal előnyösebb hitelintézet, de a hitelfelvevő jobban eltávolodni kifizetések és fizetni egyenlő részletekben.

A tény az, hogy szerint a második módszer, a hitelfelvevő fizeti a kamat teljes összegét a kölcsön teljes időtartama alatt, beleértve a részét a hitelfelvevő sokáig vissza. Itt a képlet művek:

A tiszta formájában, ez a megközelítés ritka mindenesetre már szilárd hitel szervezetekkel.

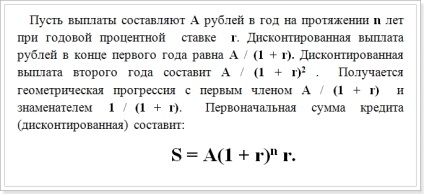

3. módszer: Fair, de nehéz. Ebben az esetben a levonás meg kell vizsgálni a koncepció diszkontálás, ahogy a fizetések időben leválasztva, csak őket nem egészen igaz. Helyes, hogy megtalálja a teljes jelenértéke majd helyettesíteni a kölcsön összege és meghatározza, milyen egy egyszeri kifizetés.

Számolja jelzáloghitel-kamatok egy egyszerű képlet

Osztás értéke a hitel ebben az esetben, $ 20.000 az expresszió (1 + r) N r. Megkapjuk a szükséges mennyiségű egy összegben. Egy ideig, 10 éves aránya 10%, a járadék tényező 6,14, tehát, hogy az éves kifizetés $ 20 000: 6.14 = 3255 $. Ebben az összegben már kamat és tőketörlesztés. Évről évre, a részesedés érdeklődés csökkenni fog.

4. módszer: Egy vonzó, de bonyolult. Egyes bankok meghatározott konkrét összeg a havi kifizetések és levonások tőketörlesztési, és a fennmaradó összeg felhalmozását. Egy ilyen rendszer képez „farok”, amely fizetett ki az elmúlt évben a jelzálog. Például, ha az összeg a hitel ugyanazon hitelfelvevő $ 20.000 9 éve visszafizeti a $ 1,500 + kamatot az egyensúlyt, és az elmúlt tíz évben, hogy fizet $ 6500 + éves kamat őket. Ebben az esetben, az általános képlet a következő:

Si = A + R [S - A (i - 1)], ahol A - egy fix mennyiségű kiosztott.

Ebben a rendszerben a kifizetések teljes összege a jelzálog magasabb lesz, mint az első és a harmadik rendszereket. Azonban ahelyett, hogy a bank elfogadja az összes kockázatot és további levonások maguknak.

Mi több előnyös a hitelfelvevő?

A másik probléma - a kockázat kamatváltozásokból. Ha aránya emelkedik, célszerű a hitelfelvevő eljárás 4 - a „farok”: könnyebb lesz fizetni egy nagy összeg a végén az időszakban, amikor értékcsökkenés. Ha az árak csökkenni fog, annál jövedelmezőbb az 1. módszer, ha a törlesztő ellensúlyozza, hogy az elején: az összessége program keretében kevesebb.

Így annak eldöntése, hogy a jelzálog, a takarmány a dokumentumok nem egy bank, és csak néhány. Természetesen a jelzálog - nem olcsó élvezet. Azonban minden nehézség ellenére, hogy a hitelfelvevők kell küzdeni, és a tervezett némi előrelépést a területen magyarországi jelzáloghitelezés. Ezért a hitelfelvevők száma nemsokára növeli.