Bevezetés, a tulajdonosi érték - irányító részvényesi érték példát adótörvény

Kezelése tulajdonosi érték - egy sor célirányos intézkedéseket növelje vagy csökkentse a vállalat saját alapok vagy azok összetevői, amelynek célja, hogy optimalizálja a finanszírozási struktúra, tőkeköltség és a részvényesi értékteremtés.

A rendszer a kölcsönös társaságok, hogy részt vegyenek a fővárosban egymást teremt szétválasztása kontroll részvényesi érték a belső és külső.

Belső irányítási részvénytársaság tulajdonosi érték - vagyonkezelés cégek.

Külső vezérlő - hatása a gazdálkodási döntések szempontjából a saját tőke egy másik társaság származó birtokló egy jelentős részesedést egy ilyen cég.

A cél ennek a munkának, hogy tanulmányozza a funkciók a cég részvényesi értéket.

Open Joint Stock Company ma szerves része a nemzeti gazdasági rendszer. Ebben a tekintetben a költségek nyomon követése a társaság törzstőkéje egyre fontosabb kérdés nemcsak a részvényesek és a vezetők, hanem a kormány és a külföldi befektetők számára.

A vállalat értéke határozza meg a véleményét a befektetők a képességét, a menedzsment a menedzsment egy folyamatosan változó piaci környezetben. Ha a cég dolgozik a vonzó piac és stratégiáját követi, amely jó eséllyel olyan fenntartható versenyelőnyt, annak költségeit természetesen növekszik, többek között javítani kell az üzleti. De még ha a teljesítményt értékelni optimista, kis mérete miatt a vállalat vonzó célpont.

Érdemes megjegyezni, hogy a részvényárak a várható pénzügyi teljesítménye a cég tükröződik ilyen mutatók, mint „az arány a piaci ár (részvény), hogy a számviteli becslés (összege eszközök mínusz kötelezettségek).”

Így a részvényesi értékteremtés azt jelenti, hogy a piaci érték a részvények meghaladja a számviteli becsléseket. Sőt, a döntő tényező a piaci értéke a vállalkozás vezetésének képessége, hogy egy jövedelmező befektetési lehetőségek. Nyilvánvaló, hogy meg tudjuk határozni a méret a könyv szerinti értéke a társaság részvényeit, vagyis. E. A pénzügyi értékelése a saját tőke. Piaci kapitalizáció nem más, mint egy függvény e két tényező.

A probléma az optimális kombinációja a finanszírozási források, figyelembe véve azok korlátait nem egyedi megoldás, ami viszont akadályokat hoz létre a hatékonyságának növelését tőke menedzsment. Ő ésszerűtlen értékelést eredményez pontatlan információkat a társaság pénzügyi helyzetét, emellett a megfelelő mennyiségű segít fenntartani az életképességét az üzleti vállalkozás, megtartva a likviditás, a stabilitás és a fizetőképesség. A méret a saját tőke a vállalat függ a lehetőséget, hogy a beruházások a feldolgozóiparban, ami bővíti a piaci áruk és szolgáltatások.

Cost Management általában más megközelítést igényel a vezetőktől, amelyek célja a hosszú távú cash flow inkább a rövid távú változások érték.

Ebben a tekintetben, pontosítása az elméleti alapjait és igazolását konkrét gyakorlati ajánlásokat javítása módszertani megközelítései a saját tőke értéke a vállalatok korszerű körülmények között fontos célkitűzése a tudományos kutatás.

Ismert módszerek növelésére alaptőke:

* Új részvények kibocsátásáról;

* Megoszlása ingyenes részvények;

* Átalakítása értékpapírok.

A szabályozási szinten határozzák meg, hogy az új részvények kibocsátása, a részvényes jogosult részesedésének fenntartása az ingatlan, amely arányában határozzák meg a számát a részvények. Amikor a következő kérdés, hogy a részvényesek jogosultak elővásárlási új részvények kedvezményes áron, ami csak akkor érvényes, az előfizetés időtartama alatt. Sőt, a részvényesek a részvények vásárlására vagy átadni a jobb elővásárlási másoknak (létező vagy potenciális befektetők).

A pénzügyi piac úgy döntött, hogy a következő képlet a költség kiszámítására a jegyzési jogok:

Az ára jogok feliratkozni = (ráta a régi részvények - kibocsátási ára) / jogok számát kell vásárolnia egy részvény + 1 (1)

Tekintsük a folyamat Részvények kibocsátása attól a ponttól, hogy növeli a vállalat értékét, meg kell jegyezni, hogy az új részvények kibocsátása a társaság által bizonyos költségeket, beleértve a következőket:

* Az előállítási költséget formák befektetési jegyek;

* Jutalékok közvetítők, stb

Figyelemre méltó az a tény, hogy a kapcsolódó költségek új részvények kibocsátása, csökkenti a nyereséget továbbra is a rendelkezésére áll a cég, amelyek közül néhány ismert, hogy osztalékként a részvényeseknek. Nyilvánvaló, hogy az eredmény csökkenését a csökkenéséhez vezethet osztalékot. Költségeinek fedezésére az emisszió érhető el jövedelmezőségének növelése új beruházás, amelynek végrehajtása érintett alapok.

Általánosan elfogadott, hogy az érték az új részvények alábbiak szerint kell kiszámítani:

A költség az új részvények = osztalékot a jövőben időszakban / nyereség (1 - kibocsátási költségek) + osztalék növekedés (%) (2)

Kibocsátó prémium közötti különbséget jelenti az ár-kibocsátás (az eladási ár), és a névérték a részvény. A növekedés az eladási árat a részvények képest névértékű növekedéséhez vezet a likvid eszközök a vállalat. További források fektetett a cég.

Az ár a részvénykibocsátás van állítva ajánlása alapján a bankok:

* Magasabb, mint a részvények névértékére;

* Az alábbiakban az arány a régi részvények.

Az értéke az új szám a tanfolyam és a régi állomány számos tényező, köztük a hangerőt a kérdés, az átlagos piaci hozam, stb

Az ára az ügylet határozza meg az alábbi képlet szerint:

Az ára jog megszerzése a szabad részvények = részvényárfolyam szabad beszerzés - (részvényárfolyam szabad vásárlási * A számos régi részvények) / (számos régi részvények száma + új részvények) (3)

Ha a vállalat nem képes időben és teljes mértékben visszafizeti a szállítói kötelezettségek, a hitelezők, kötvénytulajdonosok és elsőbbségi részvények kölcsönös megegyezés alapján, vagy jóváhagyása nélkül a befektető adósság- lehet alakítani törzsrészvény. Átalakítása tartozás törzsrészvények jelenti az átalakulás adósság saját tőkévé nélkül külső műveletek (szemben a csere, amelyben az értékpapírokat a vállalkozás lehet cserélni más értékpapírok). Mi történik, ugyanakkor csökkenti a részesedése az adósság és növeli a részesedését a saját tőke jelenti gyengülése a társaság függősége a külső finanszírozási források, ami előnyös a pénzügyi helyzetét.

A leggyakoribb átváltoztatható kötvények átváltható értékpapírok (kötvények és elsőbbségi részvények). Feladatmeghatározás az átváltható értékpapírok hajlamosak arra utalnak, a lehetőségét, hogy ezek visszaváltási (kapcsolatban kötvények, mint egy fix lejáratú értékpapírok - korai visszaváltás). A döntés előtti visszaváltási átváltoztatható kötvények elfogadott, ha azok piaci értéke elér egy bizonyos szintet (a kötési ár). A döntés, hogy visszavonja a átváltható elsőbbségi részvények kell tenni abban az esetben, hogy természetesen a törzsrészvények olyan szintre emeljük, amelynél a saját tőke költsége a törzsrészvények kisebb vagy egyenlő az érték az alaptőke elsőbbségi részvények.

A tőkeköltség átváltható értékpapírok megelőzően átalakítás számítjuk a szokásos módon összhangban véleményüket, átalakítás után - szerint az új nézetet.

Ezen túlmenően, az értéke a jegyzett tőke a társaság egyaránt befolyásolják a belső és külső tényezők.

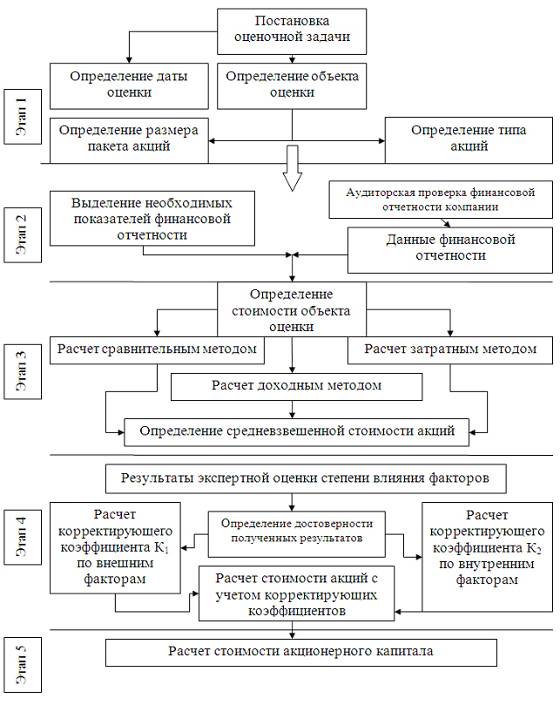

Figyelembe véve az összes funkcióját a módját, hogy az alaptőke, valamint hogy javítsa a módszertan értékelésekor tőke értéke, kínálunk egy integrált algoritmus értékelési különböző tét társaságokban, amely öt, egymással összefüggő szakaszok (1. ábra).

Az első szakasz - beállítás célkitűzések értékelését. Ebben a szakaszban az adatok értékelése, valamint az értékelés tárgya.

A második szakaszban - az ellenőrzés és a diagnosztika a pénzügyi és a gazdasági aktivitás a cég. Ebben a szakaszban, kiemelik, hogy a pénzügyi kimutatások a cég, akkor számoljuk ki a szükséges arányokat és végzett ellenőrzés.

A harmadik szakasz - annak meghatározása, értékelése a tárgy. Ebben a szakaszban a számítás a részvények értéke.

A negyedik szakasz - meghatározó tényező befolyásolja az értékelés a részvények. Ebben a szakaszban a korrekciós tényezőkkel K1 és K2, amelyek befolyásolják az értékelést a részvények.

Az ötödik szakasz - a végleges kiszámításához a tőkeköltség, figyelembe véve a korrekciós tényezőkkel K1 és K2. Ebben a szakaszban a kiszámított súlyozott átlagos költsége saját tőke, figyelembe véve a korrekciós tényezőkkel K1 és K2.

Ábra. 1. Az integrált algoritmus értékének kiszámítására a részvények

A végső számítás a költség a saját tőke birtokában van a képlet az 1. táblázatban megadott.

1. táblázat: kiszámítása a költségét a társaság alaptőkéje