Települések akkreditívek - stadopedia

Az előírások szerint a nem készpénzes tranzakciók akkreditív egy kettős kötést kell venni a bank által (a kibocsátó bank) nevében a megbízó, hogy a kifizetések mellett a kedvezményezett alapok bemutatása a legújabb iratnak az akkreditív, vagy adja hatóság egy másik bank (végrehajtó bank), hogy készítsen Az ilyen kifizetésekre.

Miután a szállító megbizonyosodott arról, hogy a szükséges pénzeszközöket fenntartja, szállítja a termékeket, vagy elvégzi a kapcsolódó szolgáltatásokat vagy munkákat. Az áruk szállítmányát igazoló okmányokat vagy a munka elvégzését a beszállító a banknak nyújtja be. A Végrehajtó Bank ellenőrzi, hogy a szállítmány megfelel-e a hitelkártya feltételeinek, és a szerződés teljes körű betartása esetén a készpénzt közvetlenül a szállító számlájára írják le. A szállítmányt igazoló dokumentumokat a végrehajtó bank a kibocsátó banknak küld el, ahonnan elérik a vevőt. A hitelkártya kifizetése csak nem készpénzes formában történhet.

A hitellevelet kétségtelenül megalapozott. A szállító további garanciákat kap a vevőnek a fizetés időben történő kézhezvételéről, mivel általában az áru szállítása vagy a beszállító által végzett bármely tevékenység a hitelezőnyilatkozat megnyitását követően érkezik. Másrészt a banki intézmény ellenőrzi a beszállító tevékenységét; annak ellenére, hogy a megfelelő pénzeszközöket lefoglalták, a szállító csak akkor kaphatja meg őket, ha a szerződést teljes egészében és a megfelelő időben jóhiszeműen hajtják végre.

A modern gyakorlatban többféle akkreditív, amelyek használata benne van a bankszámla szerződés. Amikor letétbe, vagy nyitott, az akkreditív bank a fizető fél (a kibocsátó bank) átutalás a kedvezményezett bankjának (végrehajtó bank), a megfelelő összeget a megbízó számláját vagy útján nyújtott kölcsön neki. Így a szükséges forrásokat megterhelték a számla platelytsika még végrehajtása előtt szállító szerződéses kötelezettségeit. Ez a forma akkreditív számítás érvényes, ha a bankok között szolgálják ki a résztvevők a tranzakció nem jön létre levelező otnoscheniya.

Ha a bankok levelező fiókokkal rendelkeznek, akkor általában fedezetlen vagy garantált hitellevelet alkalmaznak. Ebben az esetben a vevő elszámolási számlájáról leírt pénzeszközöket nem közvetlenül a szállítói bankra ruházzák át, hanem külön számlán helyezik letétbe. A beszállítónak a hitelkártya alá tartozó fizetés a pénzeszközök kárára történik a szállító bankjának a vevő bankjának levelező számláján. Ebben az esetben csökken az ügyfelek közötti települések ütemezése.

A hitellevel egyéb besorolása lehetséges, de ezek közötti különbségek többnyire technikai jellegűek, vagyis az ügyfelek közötti dokumentumforgalom megszervezésére vonatkoznak. Lényegében egy hitelkártya fedezett vagy fedetlen formájának módosítását jelenti.

Például a visszavonható hitellehetőséget a kibocsátó bank megváltoztathatja a fogadó szervezet előzetes értesítése nélkül. Ebben az esetben a hitelminősítő visszavonása nem keletkeztet semmilyen kötelezettséget a kibocsátó banknak a címzett számára.

Ennek megfelelően a visszahívási értesítés kézhezvételét követően a végrehajtó bank nem fizet be. A hitelezőlevélnek a beszállító értesítése nélküli visszavonásának lehetősége bizonyos mértékben semlegesíti a fizetési mód megalapozottságát, nevezetesen, hogy nem nyújt elegendő garanciát a szállító számára a fizetés fogadására. Annak ellenére, hogy a visszavonható hitellehetőséget a modern jogszabályok írják elő, a gyakorlatban szinte nem alkalmazzák.

A visszavonhatatlan hitelkártya, amelyet csak a szállító hozzájárulásával lehet törölni vagy megváltoztatni. Ebben az esetben a végrehajtó bank vállalja, hogy fizetést teljesít a szállítónak, ha az utóbbi megfelel a hitelesítő okirat feltételeinek.

Ez a gyakorlatban kidolgozott hitelleveletnek ez a formája. Mindazonáltal az Orosz Föderáció Polgári Törvénykönyve megállapítja, hogy a kibocsátó bank visszavonja a jóváírási jelzés hiányát, a hitelmegállapodás visszavonhatónak tekintendő.

A gyakorlatban a hitelkérelem más változatai is vannak. Például egy átruházható hitellevelet használnak közvetítő ügyletekhez. Ha egy eladó eladja a termékeket a vevő képviselője útján közvetítő, mint fizetési eszköz a vevő használhatja az átruházható akkreditív, amelyben a kifizetések mellett egy közvetítő, és támogatja a fő szállítók. Ebben az esetben a hitellevelet csak egyszer lehet átruházni.

Rendszeres szállítások vagy a szakaszokon végzett munkák esetén megújítható hitellevelet használnak. Az ilyen típusú hitelkártya használatának két lehetősége van. Az első esetben, ha egy bizonyos tétel beérkezése vagy a megfelelő munkafolyamat végrehajtása a hitelkártyáról történik, a kifizetések mindaddig, amíg a hitel készpénzzel rendelkezik. A második lehetőség a megfelelő összeg letétbe helyezése minden egyes szállítási vagy munkafolyamat esetében.

Az ilyen típusú hitellevelek előnyeiből megemlíthetjük a feltételek csökkentését és a számítások folyamatos jellegét.

A hitelmegállapodás szerinti elszámolási eljárás a szállító és a vevő közötti főszerződésen alapul. A készpénzes fizetésekről szóló rendelet értelmében a jelen szerződésben a következő feltételek és kikötések (a szerződés egyéb lényeges feltételein kívül)

• a kibocsátó bank (megbízói bank) neve;

• a kerékpár neve, amely a pénzeszközök címzettjét szolgálja;

• az alapok címzettjének neve;

• a hitelkártya összegét, időtartamát és típusát;

• módszer a pénzeszközök címzettjének hitellevelet nyitására;

• az alapok címzettje által benyújtott dokumentumok teljes listája és pontos leírása;

• a kötelezettségek nem teljesítésének (helytelen teljesítésének) felelőssége.

A megbízónak be kell nyújtania azt a bankot, amelyben a megtörtént formanyomtatvány hitelnyilatkozatát kézbesítették (a nem készpénzes fizetésekről szóló rendelet X. függeléke 5. pontjával összhangban).

Meghatározza:

• a hitelkártya típusa (abban az esetben, ha nincs utalás arra, hogy a jóváírási ok visszavonhatatlan, visszavonhatónak tekinthető);

• a hitelkártya kifizetésének feltétele (elfogadással vagy anélkül);

• a végrehajtó bank által nyitott bankszámlaszám (fedezett hitel) letétbe helyezése;

• a hitelkártya érvényessége a lezárás időpontjával (nap, hónap és év);

• azoknak a dokumentumoknak a teljes és pontos megnevezése, amelyek ellen a hitelmegállapodás alapján fizetnek;

• Áru megnevezése (munkák, szolgáltatások) a fizetési, amely megnyitja az akkreditív, számát és időpontját az alapvető dogovopa, a szállítás teljes tartama áruk (munkák, szolgáltatások), a címzett és a cél (ha fizet az áruk).

E részletek legalább egyikének hiányában a bank megtagadja a hitelkártya megnyitását.

A készpénzes akkreditív nyújtja a kijelölt bankszámlák négy példányban a jegyzéket forma, valamint a dokumentumok teljesítését igazoló szerződés feltételeinek által meghatározott akkreditív. A nyilvántartás információkat tartalmaz a beszámoló kellékek [X hitellevél, a befizetendő összeget, számlaszámot szolgáltató, a szállítási időpontot az áruk (munkálatok, szolgáltatások), a dokumentumok listája szerint a feltételeket a akkreditív.

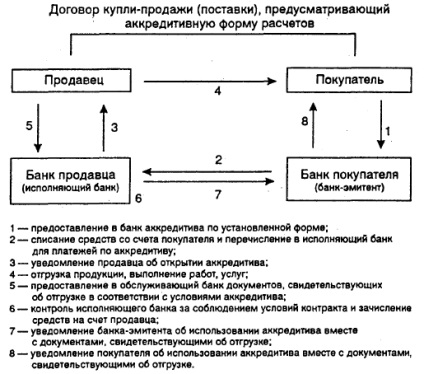

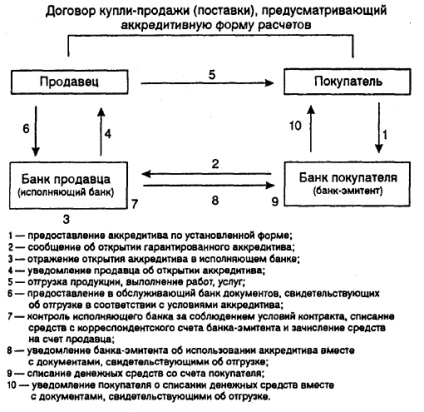

A lefedett és fedezetlen betűkkel történő dokumentumforgalom rendszereit az 1. ábrán mutatjuk be. 7.3 és 7.4.

Ábra. 7.3. Olyan települési rendszer, amely fedezett hitellehetőséget használ

Ábra. 7.4. A garantált hitellehetőséget használó települések rendszere

A hitelnyilvántartás fent említett előnyeivel (a vállalkozók kötelezettségeinek teljesítésének biztosítása) jelentős nehézségeket okoz ennek a formának a gyakorlati alkalmazása. Ezek a kellemetlenségek elsősorban technikai természetűek, és a bankok és ügyfeleik közötti jelentős dokumentumforgalom okozta. Ez a fizetési mód rövid időn belül nem teszi lehetővé a kifizetést, ezért nem használják a vállalkozás jelenlegi gazdasági életének biztosítására. A technikai nehézségek mellett nagyon jelentős hátrány is van. Általános szabályként egy fedezett hitellevelet alkalmaznak az üzleti gyakorlatban, vagyis egy hitelbesorolásban, amelyben jelentős összegű pénz kerül át a megbízótól a szerződés időtartamára a forgalomból. A hitel formanyomtatvány a leginkább költséges a nem készpénzes elszámolások esetleges formáihoz, mivel a bankok díjazása a szolgáltatásaiért a szerződés feltételeinek betartását követi.

Ezek a körülmények magyarázzák az oka, hogy a akkreditív főként a nemzetközi településeken vagy a számítás nagy összefüggő szerződések mozgása nagy mennyiségben vagy végrehajtásával egyedi és költséges berendezéseket vállalkozók szükség cég garantálja a kölcsönös kötelezettségek.