Hiteltörténet, 42

Mi a hiteltörténet?

Ez az információ arról, hogy az emberek (vagy szervezetek) milyen kölcsönöket kaptak és hogyan fizette őket. Ezen információk összegyűjtése, feldolgozása és felhasználása a 218-FZ szövetségi törvény szerint történik.

E törvénynek megfelelően a bank köteles információt küldeni a hitelfelvevőnek a kölcsön átvételéről és a hitel kifizetéseiről legalább egy hiteltörténeti iroda számára. Így az egy személy kölcsönökre és kifizetésekre vonatkozó adatai különböző hitelminősítő irodákban lehetnek. Annak ellenére, hogy nagy számban a hitelügynökségek, a hitelminősítések abszolút többsége négy irodában halmozódik fel:

- A Nemzeti Hiteltörténeti Hivatal (NBKI)

- Equifax

- United Credit Iroda (Sberbank)

- Bureau of hitelmélet az "orosz szabvány"

A hiteltörténetben tárolt információk főbb fogyasztói a bankok és más hitelintézetek. A törvény szerint abban az esetben, ha a hiteltörténet tárgya megegyezik, joguk van megismerni a hiteltörténet adatait. Ez nem megy: minden bankjegybejelentésben van egy doboz, amelyet meg kell jegyezni - és ezáltal megadja a banki beleegyezést az információk fogadására.

Mennyi ideig tárolják az adatokat?

A törvény szerint - a kötelezettségek visszafizetésének időpontjától számított 15 év. Ezért a hiteltörténetbe eső összes adatot még most is tárolják benne.

Hogyan szerezzen ingyen hitelelőzményt?

Semmi különös: mindent a Központi Bank honlapján és a hitelminősítések irodájában írtak.

- Információkat szerezzen a hiteltörzsek központi katalógusairól, ahol a hiteltörténeti hivatalok az Ön adatait tárolják. Mivel Ön valószínűleg nem ismeri a hiteltörténet témakörének kódját, meg kell tanulnia vagy módosítania kell. Könnyebb megváltoztatni: meg kell mennie a bankjához, és nyilatkoznia kell róla.

- Küldjön egy kérelmet a hitelhivatalnak, amely köteles 10 napon belül jelentést küldeni Önnek. Ennek leírása megtalálható az iroda weboldalainak speciális részeiben, például a Nemzeti Hiteltörténeti Iroda (NBKI) és az Equifax.

Ez a módszer bizonyos elvárásokat igényel, de szabad. Nagyon felgyorsíthatja a folyamatot:

A fentiek szerint járjon el, de menjen egyenesen a 2. lépésre.) Mivel elsősorban a hiteltörténeti információk koncentrálódnak a piacvezetők - az NBKI és az Equifax között (kisebb mértékben). Ha van negatív, akkor valószínűleg a jelentésekben is látható lesz. Ha a jelentésekben nincs negatív, akkor valószínűleg a probléma nem szerepel a hiteltörténetben.

Tipp: ha a hiteltörténet gyanúja a "Home Credit" -hez kapcsolódik - szüksége van az Equifax hitelnyilvántartására. A többieknél jobb, ha egy jelentést kap az NBKI-től.

A hiteltörténet azonnali megszerzéséhez, de pénzért - olyan regionális szervezetek szolgáltatásait használhatja, amelyek információkat nyújtanak a hiteltörténeti irodából. Az ilyen szervezetek között vannak egyes bankok fióktelepei, például az Alfa, Renaissance (az Equifax hiteltörténete), Let's go (az NBKI hiteltörténete), az SKB-Bank. 800-1000 rubelben lépést tarthat.

Példa egy hiteljelentésre

A "rossz hiteltörténet" így néz ki:

Negatív hiteltörténet: az NBKI jelentés, 1. o

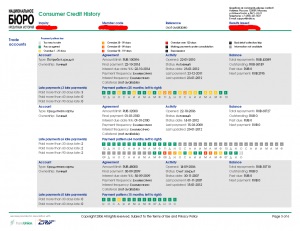

Negatív hiteltörténet: NBKK jelentés, 2. oldal

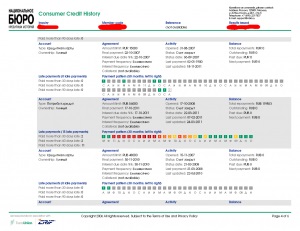

Negatív hiteltörténet: NBKK jelentés, 3. o

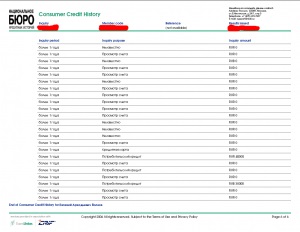

Negatív hiteltörténet: NBKK jelentés, 4. oldal

Negatív hiteltörténet: NBKK jelentés, 5. o

Negatív hiteltörténet: NBKK jelentés, 6. o

Hiteltörténet részletesen

Nézzük meg most egy nagyon pozitív hitelfelvevő hiteltörténetét a hitelező szemében. A személyes adatokon, például a dokumentumok adatairól, a lakóhelyéről és nyilvántartásáról, valamint a hitelfelvevő által benyújtott hitelkérelmek listáján kívül kimerítő tájékoztatást fogunk kapni minden egyes kölcsönről:

- hitel típusa - például hitelkártya vagy fogyasztói hitel;

- a beérkezés napja, a kifizetések kezdete és vége;

- hitelösszeg, folyó adósság, havi fizetés, lejárt tartozás.

És a hitelhez kapcsolódó minden egyes kifizetés időszerűsége tükröződni fog az ilyen típusú bűnözésről szóló jelentésben:

Az NBKI hitelválságának bűnözésének megszüntetése

A végső összefoglalóban, mi - a hitelező szemében - látjuk, hogy az összhitel története pozitív. Rengeteg kölcsön van, de nincsenek jelenlegi bűnözés. Számos hitel már teljes egészében kifizetésre került.

A hiteltörténet rövid összefoglalója

Most nézzük meg az adott kölcsön adatait. Nincs késedelmes fizetés, minden rendben van. Azonban a kifizetésekre vonatkozó adatok megtekintése után sárga dobozokat látunk - legfeljebb 30 nap késéssel, és az utolsó kifizetésekhez kapcsolódva. Ez már kellemetlen. Mivel a bankok nem szeretik a késést, de most - különösen.

Az ügy megfontolása során a bank elutasította a kölcsönt. Az ok az acél, valószínűleg több okból egyszerre: mind a magas hitel terhelés, és számos újonnan benyújtott hitel-kérelmek és a sárga dobozok.

Most arról, miért jelenhetnek meg a negatív hitelinformációk a hiteltörténetben?

Hibák, csalás és csalás

A fenti példában kiderült, hogy valójában egy személy ténylegesen elismert egy vagy két delinquenze. Hogyan alakult a többi? Hibák, emberi vagy technikai jellegűek. Mivel a hiteltörténeti adatgyűjtés és -feldolgozás rendszere viszonylag új, és a feldolgozott információk mennyisége óriási. Természetes, hogy hibák merülnek fel. A bankszektorban a hiba a bank javára szól. A fizetés három nappal később, de három nappal később tükröződik - ez pontosan nem fog megtörténni.

Ráadásul gyanúm van, hogy a bankok az usurious hitelek rétegében dolgoznak, és kifejezetten elrontják a történetet. Az előny az ügyfélhez való kötődés, mivel a sérült hiteltörténettel, hogy valahol máshol kölcsönözzenek, nehéz vagy lehetetlen lesz. És a pénzbüntetés és a "bűnözés" iránti érdeklődés is. Ha az ügyfél figyelmetlen, fizetni fog. Ha figyelmesek, bocsánatot kérnek tőle, és hivatkoznak a hibára.

Azonban a hiteltörténeti adatok és a valós adatok közötti eltérés sokkal komolyabb lehet. Az információk összesítésében bekövetkező technikai hibák azt eredményezhetik, hogy a hiteltörténet magában foglalja a névtáblákat, a nagyon hasonló útlevéladatokkal rendelkező személyeket vagy a lakóhelyeket. Az információ összevonásának ilyen hibái, amikor más forrásokból gyűjtik össze őket, egyre kevesebb lesz. De még mindig találkoznak.

Vannak csalás esetei is, amikor az útlevéladatok segítségével olyan kölcsönt bocsátanak ki, aki nem gyanítja. Ebben az esetben a történet már elkényeztetett, így rosszabb, mint nem - egyáltalán nem volt kifizetés.

És mit tegyek? Helyes.

Ha gyanú merül fel, hogy a kapott visszautasítások okai a hiteltörténetben vannak, akkor jobb, ha megkapja és meglátja, vannak-e hibák, csalás vagy csalás. Abban az esetben, ha nagy kölcsönt vesz fel, például jelzálogot, akkor jobb, ha ezt megteheti. Mivel a bank által kijelölt kamatláb a hitelfelvevő minőségétől függ, de ez a minőség és a hiteltörténet is meghatározásra kerül.

Ha mindent pontosan tükröz a hiteltörténet - nos. Ha látja a nem kívánt tőkekövetelményeket, az olyan kölcsönöket, amelyeket nem vett be - ez egy alkalom arra, hogy a hitelintézethez benyújtott adatok helyesbítésére kérjenek bankot. Ebben az esetben az Ön igényeinek konkrétnak kell lenniük, és nyilatkozatot kell tenniük. Írjon egy nyilatkozatot szabad formában a körülmények feltüntetésével, rámutat a hiteltörténet konkrét eltéréseire a tényekkel kapcsolatban, kérje annak helyesbítését. Vegye meg a jelentkezés másolatát egy bejegyzéssel kapcsolatos megjegyzéssel.

Még akkor is, ha változások készülnek, azok nem fognak azonnal megjelenni a hiteltörténetben, mert az adatokat rendszeresen továbbítják és frissítik. A változás több napról egy hónapra is kiterjedhet.

Versenyezz az adatokhoz. a hitelnyilvántartásban, akkor és a hiteltörténeti iroda révén.