Üzletértékelés

A szerkezet a cash flow teljes befektetett tőke.

diszkontált cash flow módszer felhasználható értékelje működő cég, így nem kevesebb, vannak olyan helyzetek, amikor az objektív adja a legpontosabb eredményt. A módszer alkalmazása, hogy értékelje a viszonylag legtöbb vállalat egy bizonyos történelem a gazdasági tevékenység (lehetőleg nyereséges), és található lépésben fenntartható gazdasági fejlődést.

Cash flow-részvény (teljes pénzforgalom), a munkát, amit közvetlenül értékeli a piaci értéke a saját tőke a vállalkozás (ami a piaci értéke az utóbbi), tükrözi a struktúrájában a tervezett finanszírozási módja a kezdő és a későbbi beruházások, hogy biztosítsák a termék életciklusa ( üzletág). Más szóval, ez a szám lehetővé teszi, hogy meghatározza, hogy mennyi és milyen feltételek mellett lesz vonzza beruházások finanszírozására folyamat hitelek. Tekintettel egyes időszakok figyelembe veszi a várható hosszú távú adósság A vállalkozás (adós a újonnan felvett hitel alapok), csökkentve a források a vállalkozás (pénzkiáramlás miatt a jövőben tervezett időtartama tőketörlesztési adósságok), a kamatfizetéssel kölcsönökre fenntartásukat.

Mivel a részesedése a költségek hitelek üzleti finanszírozás (beruházási projekt) figyelembe véve a már a várható jövőbeli cash flow, eltekintésnek várható jövőbeli cash flow (ha „teljes cash-flow) fordulhat elő olyan diszkontráta egyenlő a kívánt befektető (kockázati alapú) jövedelmezőségét beruházások csak a saját források, azaz a az úgynevezett diszkontrátát részvény, ami később (ez az alapértelmezett) lesz a továbbiakban egyszerűen „diszkontráta”.

A modell alkalmazásáról a pénzforgalom teljes befektetett tőke feltételesen nem tesznek különbséget a saját és idegen tőke a vállalkozás, és megvizsgálja a kumulatív cash flow. Ezen az alapon, hogy adjunk pénzforgalom kamatfizetések az adósság nem tartalmazza a nettó nyeresége a vállalat. Mivel az érdeklődés a tartozás levonásra adózás előtti nyereség, hozza őket vissza, csökkenti az összeget a jövedelemadó összegét. A számítás eredménye ez a modell a piaci értéke a befektetett tőke teljes a vállalkozás.

Így szerint a modell a teljes befektetett tőke (1. táblázat) a költség a saját tőke úgy definiáljuk, mint a költségek a műveletek (a befektetett tőke) kisebb, a tőke költségét és elsőbbségi részvények.

1. táblázat pénzforgalmi modell a befektetett tőke

80 * 20% = 160 (az első évben)

Nettó működési adózott eredmény = kamatok és adózás előtti * egység és a különbség az adókulcs

160 * (1-0,15) = 136 (az első évben)

Stratégiai beruházások = beruházások idén - a tavalyi beruházások

1100-1000 = 100 (a második évre)

Cash flow = nettó működési nyereség utáni adó - stratégiai beruházások

158-100 = 58 (a második évre)

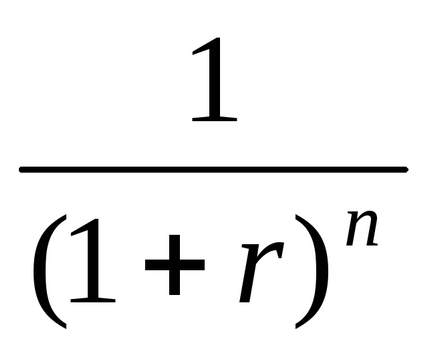

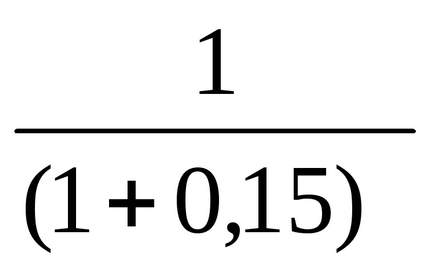

Találunk az arány a jelenlegi érték:

Feltételei szerint a probléma a leszámítolási ráta 15%.

Megtaláljuk a „jelenértéke cash flow”:

Szorozzuk az érték a pénzforgalom a jelenlegi tényezőjének értéke.

136 * 0,87 = $ 118 (értéke az első évben)

Megtaláljuk a „felhalmozási aktuális értékét cash flow”: egy soros összeadásával aktuális értékét cash flow.

118 + 44 = 162 $ (érték a második évben)

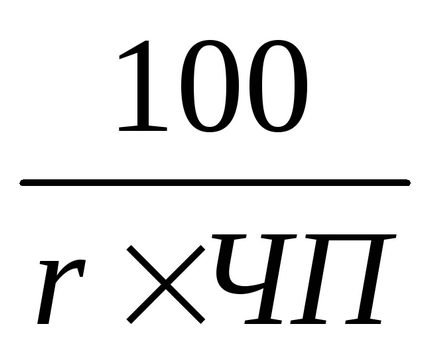

Mi található a „maradványérték (nagybetűs változás NOPAT)”:

Ehhez először meg kell számítani a nagybetűs NOPAT

NOPAT nagybetűk képviselik az alábbi táblázatban: