hitel sürgős

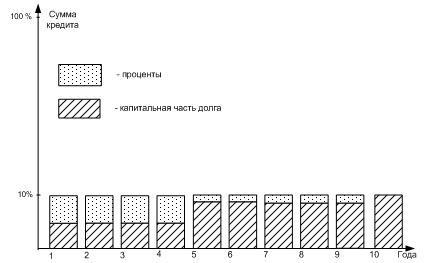

Hitelezés sürgősség - ez egy természetes formája a hitel visszafizetését. Ez azt jelenti, hogy a hitel nem csak vissza, és visszatért a szigorúan előírt a hitelszerződés. Ehhez a visszafizetés ütemezését a hitel és kamat ki részletesebben a kölcsönszerződés. Például a hitel visszafizetési ütemezését kiadott egy visszatérő állapot 10 év 10% -os évi, a következő (ris.64):

Ábra. 64. A hitel törlesztési ütemezés 10 éves 10% -os éves

hitelbiztosítéki

Fedezett hitelek - további hitelek elv, amelyet mindig benne van a hitelszerződés.

A törvény elfogadását „a bankok és a banki tevékenység” kereskedelmi bankok képesek voltak jóváírja ügyfeleinek alatt arzlichnye kiszerelési formákban.

A leggyakoribb fajta fedezetet hitelek:

tárgyi eszközök, díszített ígéreteket;

garancia közvetítők fizető magánszemélyek és jogi személyek (bankok, stb ...);

biztosítási kötvények tervezett hitelfelvevők egy biztosító társaság számára a kockázat nem a kölcsönök visszafizetését;

forgalomképes értékpapírokat.

Fizetés hitel

Elve fizetés kölcsön, hogy a hitelfelvevő kell pénzt tenni bizonyos egyszeri díj a hitel-vagy fizetni egy meghatározott ideig.

Cél hitel orientáció

További alapelv hitelezési célját orientáció. amely megteremti a feltételeket elveivel összhangban a visszatérítés és fizetési hitelek, és bizonyos mértékig és sürgősségét. Ez az elv magában foglalja a kiadását hitelek egyértelmű célja a használatát (meghatározott hitelszerződés). Célzás a hitel lehetővé teszi a hitelező, hogy pontosan képviseli a hitelfelvevő képes visszafizetni a kölcsönt időben érdeklődéssel. hitelek tartják a legstabilabb produktív célokra, amikor a befektetett pénz otdachu- ad egy igazi profit.

differenciálódását hitel

A különbségtétel elve a hitel azt jelenti, egy másik megközelítés, hogy a hitelfelvevők szerint a tényleges képes visszafizetni a kölcsönt.

Az elv a differenciált megközelítést a hitelfelvevők szerint a tényleges visszafizetési képesség vett hitel jár elosztjuk hitelfelvevők be az első osztályú és kétséges. E csoportokon belül általában használt több differenciálás végzett hitelminősítések rendszert. Bent a hitelminősítő adósok differenciált kellő részletességgel, figyelembe véve egy sor kritérium.

A hitelminősítő - egy olyan rendszer differenciálódása alapján az adósok fizetőképessége.

Az egyesített alkalmazását a gyakorlatban minden banki hitelezés elveit segít eleget a nemzeti érdekek és az érdekeit egyaránt alanyai hitelügylet a bank és az adós.

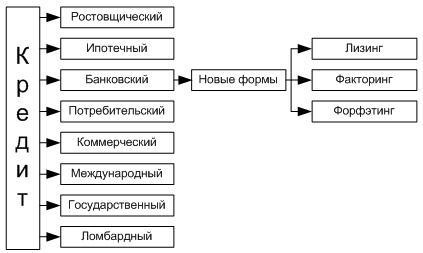

Ábra. 66. típusai és formái hitel

Történetileg az első hitel formájában vált uzsorás hitel, ha a hitel áll rendelkezésre egy nagyon magas díjat. Uzsorás kamatok általában nagyobb, mint 100%, és gyakran elérte a 300-500% -át évente. Uzsorás kamatot köteles kötelező anyagi támogatást hitel.

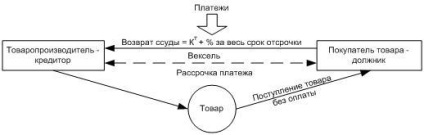

Kereskedelmi hitel - az áruellátás hogy az eladó által a vevő halasztott fizetés. Mivel az azonnali fizetés nem történik meg, akkor a hitel futamideje - a hitelezési időszak. Mert ez a kölcsön, természetesen, a felszámított kamat (ábra. 67).

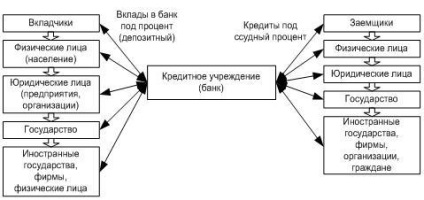

Bank hitel - az, hogy a hitelfelvevő a hitel elsősorban a hitelintézetek (bankok) a feltételek a visszatérés, fizetés, időben és a szigorúan meghatározott céllal, gyakran a garancia vagy óvadékot. banki hitel címzettek lehetnek a fizikai és jogi személyek (ábra. 68).

Így a bank - az intézmény, eladható hitelek, a feltörekvő ki a pénzt mozgósított hozzájárulást.

A bank nyeresége = hitelkamat - a százalékos betéti

Mint következik a képlet, a bank kereskedelmi hitelekkel annak érdekében, hogy a nyereséget, hogy fenntartsa az arány:

Hitelkamat betéti kamat ≥

Így, a nyereségesség hitelek százalékban kifejezve norma, amely az arány a kamat összege az értéke a hitel tőke. A kamat mértéke - az érték a dinamikus és elsősorban attól függ, az arány a kereslet és a kínálat a kölcsöntőke, ami viszont van számos tényező határozza meg, így különösen:

készpénz megtakarítást méretű, megtakarítás minden osztály és az élet;

közötti arány hitelek összegének az állam által nyújtott, és a tartozás;

ciklikus ingadozások termelés;

szezonális körülmények között;

az inflációs ráta (annak erősítés kamatok emelkedése);

kormányzati szabályozás a kamatlábak;

nemzetközi tényezők (egyensúly a fizetési mérleg, az árfolyam-ingadozások, a globális piac ellenőrizetlen tevékenysége kölcsöntőke, stb.)

Bank hitel számos jellemzői:

részvétel a hitelügylet egyik hitelintézet;

széles résztvevők;

monetáris kölcsön formájában;

sokfajta hitelfeltételektől;

differenciálódását hitelfeltételek.

Az utóbbi azt eredményezte, hogy új formái a banki hitelezés: bérlés. faktoring és forfeting. Leasing - megállapodás a hosszú távú bérleti ingó és ingatlan vagyon költséges. Credit kapcsolatok a lízingügylet között alakulnak a bérbeadónak, amely lehet egy bank vagy pénzügyi társaság, és a bérlő - használatával objektumokat lízing tevékenységét. Lízing - kombinációjával kölcsön kiadó. Leasing mindig is a hosszú távú hitel, amely nem szűnik, vagy utánvéttel. libokompensatsionnym szállítás (gyártott áruk a bérelt berendezések).

Faktoring - közvetítői ügylet (foglalkozik) a hitelintézet és a készpénz vissza az adósok az ügyfele és a menedzsment a tartozás követelményeit.

Fogyasztói hitel kapcsolódik a végső fogyasztási hitelezés a bankok által (a lakosság). Ő osnovnyeharakteristiki:

A hitelfelvevő a természetes személy;

célja az ilyen hitel - használja őket, hogy megfeleljen végén a lakosság igényeihez.

Állami hitel - ez az állami hitelek a lakosság, a jogi személyek külföldi országban annak érdekében, hogy fedezze a költségvetési hiány finanszírozására vagy a kormányzati kiadások.

Nemzetközi hitel - a nyújtott kölcsönök formájában kereskedelmi vagy banki hitelezők egy ország egy másik országban hitelfelvevők. Hitelezők és a hitelfelvevők a nemzetközi hitelezés mellett az állami és a jogi személyek (bankok és vállalatok).

Jelzáloghitel - neve a hosszú távú biztosított hitelek ingatlan (föld, házak, stb.) Ez a hitel áll rendelkezésre a hosszú távú, ingatlanfedezettel biztosított. Lombard hitel - rövid lejáratú hitel fedezett forgalomképes ingó vagyon.

Az összes fenti típusú hitel is megoszlanak alapján sürgősség: a rövid távú (1 naptól 1 évig), közepes (1 év 5 év) és hosszú távú (5 éven túli).